<股票鑫东财配资>期货交易资金规模与品种适配性的核心矛盾,你知道吗?

黄甦对弟子说,大多数期货交易者的操作如同 “乱伦”—— 业余水平的选手贸然闯入成年专业组赛场,风险与能力严重错配。账户规模和风险承受力,决定了交易者适合参与的品种类型。在期货交易中,不同资金量对应不同的商品选择,核心逻辑是通过保证金成本、波动性风险、策略适配性三大维度实现风险与收益的平衡。资金规模划分:小额资金 30 万及以下,只允许交易保证金低的品种,比如豆粕、甲醇;中额资金 100 万左右,可以交易铁矿石等品种,但不建议交易原油等波动剧烈品种;大额资金 500 万及以上,可以交易原油、股指期货等。

黄甦先生的观点深刻揭示了期货交易中 “资金规模与品种适配性” 的核心矛盾 —— 许多交易者忽视账户风险承受力,盲目参与超出自身资金管理能力的品种,如同业余选手硬闯专业赛场,最终往往因风险失控而溃败。结合其观点与交易实践,可从以下维度进一步拆解 “资金量与品种选择” 的底层逻辑:

一、小额资金(30 万及以下):生存优先,拒绝 “高波动陷阱”1. 为何只能选豆粕、甲醇等低保证金品种?2. 典型错误案例

某 30 万账户交易者执意参与焦煤交易,2025 年焦煤主力合约保证金约 12%,按 2000 元 / 吨、60 吨 / 手计算,单手持仓保证金为 2000 元 / 吨 ×60 吨 / 手 ×12%=1.44 万 / 手。但焦煤日均波动 4%-5%(80-100 元 / 吨),1 手单日盈亏 4800-6000 元。该交易者因多次扛单,账户在 3 周内亏损超 50%。低资金量参与高波动品种,本质是 “步枪打坦克”股票量和额是什么意思,火力不足却暴露在风险敞口下。

二、中额资金(100 万左右):为何铁矿石可行,原油却需谨慎?1. 铁矿石与原油的风险维度对比

品种

2025 年保证金比例

日均波动率

1 手合约价值

100 万资金可开仓量(单笔 5% 波动盈亏)

铁矿石

15%

2.5%-3%

7 万元

9 手(1.75 万 - 2.1 万)

原油

23%

3.5%-5%

16.1 万元

6 手(3.5 万 - 5 万)

2. 中额资金的 “安全边际” 原则

黄甦强调 “账户承受力决定品种”,100 万资金的安全边际体现在:

三、大额资金(500 万及以上):为何能驾驭原油、股指期货?1. 风险稀释与策略升级的底层逻辑2. 大额资金的 “专业选手” 特征四、黄甦观点的核心延伸:从 “品种选择” 到 “交易认知革命”拒绝 “赌徒思维”:许多交易者忽视资金规模与品种的匹配期货交易资金规模与品种适配性的核心矛盾,你知道吗?,本质是将期货视为 “赌大小”,而非 “风险定价游戏”。30 万资金交易原油,如同用全部身家押注单次波动,违背 “概率游戏” 的本质。“账户规模 = 风险容量” 的数学公式

合理持仓手数 = 资金量 × 风险预算比例 ÷(合约价值 × 波动率 × 安全系数)

例:30 万资金,风险预算 20%(6 万),交易豆粕(合约价值 4000 元 / 吨 ×10 吨 = 4 万,波动率 2%,安全系数 2,预留双倍波动空间),则合理手数 = 6 万 ÷(4 万 ×2%×2)≈37 手,实际需按保证金比例调整。

从 “业余” 到 “专业” 的分水岭:专业交易者先算 “亏得起多少”,再选品种;业余者先想 “能赚多少”,忽视风险。黄甦所言 “乱伦”,正是指这种 “风险与能力的错配”。五、实操警示:打破 “资金量误区” 的三个陷阱“我有 100 万,为何不能试仓 1 手原油?”

试仓 1 手原油需 16.1 万保证金,剩余 83.9 万资金看似充足。但原油单日波动 5% 即亏损 3.5 万,占剩余资金 4.17%,若连续 3 日反向波动,账户回撤超 12%期货交易资金规模与品种适配性的核心矛盾,你知道吗?,极易触发 “情绪交易”。

“豆粕波动小,30 万满仓交易行不行?”

满仓交易虽提高资金效率,但豆粕 1% 波动即亏损 3000 元,10% 波动亏损 3 万(10% 本金)。期货市场 “黑天鹅” 事件(如 2025 年美豆主产州暴雪可能导致豆粕单日涨停 4%),30 万满仓直接亏损 1.2 万,连续 2 个涨停即可亏光保证金。

“500 万交易股指期货,能否满仓博趋势?”

沪深 300 期货 1 手波动 1 点 = 300 元,500 万满仓约 38 手。指数波动 50 点即盈亏 57 万(11.4% 本金),而股指期货单日波动 100 点(2%)很常见,满仓将导致账户净值剧烈波动,违背 “大额资金求稳” 的原则。

六、总结:资金量划分的本质是 “风险等级认证”

期货市场如同不同段位的竞技场:

黄甦的警示核心在于:交易不是 “勇气游戏”,而是 “认知变现”—— 只有承认资金规模对应的风险边界,才能从 “乱伦式交易” 中跳脱,真正进入 “专业交易者” 的行列。在 2025 年波动率中枢抬升的市场环境中,这种 “资金 - 品种” 的精准匹配,将成为生存与盈利的核心竞争力。

上述内容已完成校对和修正,逻辑更清晰,数据呈现更准确。你若觉得还有需要调整的地方,比如增减案例、优化表述,可随时告知。

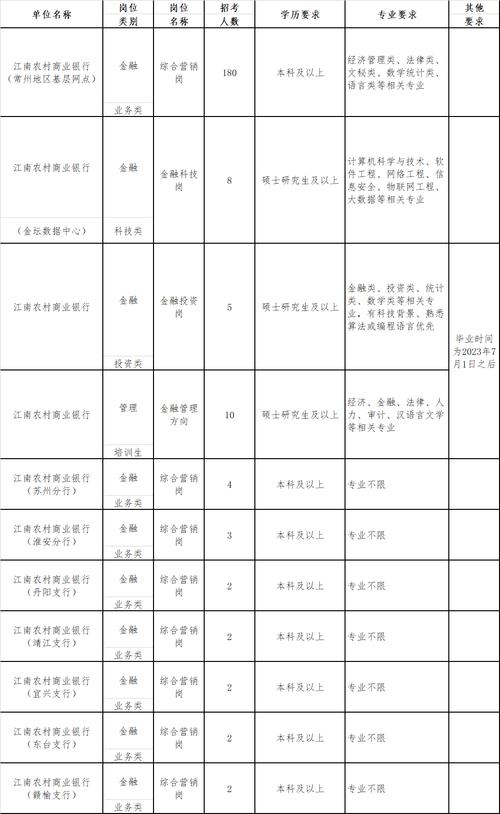

江南银行转让不良金融资产包,泽洲公司要求相关方履行义务

根据江苏江南农村商业银行股份有限公司(下称“江南银行”)与常...(50 )人阅读时间:2025-08-12

期货交易资金规模与品种适配性的核心矛盾,你知道吗?

黄甦对弟子说,大多数期货交易者的操作如同 “乱伦”—— 业余...(65 )人阅读时间:2025-08-11

经商必看书籍推荐:商贤与品牌思想简史的独特魅力

推荐一:《商贤》推荐理由:《商贤》被誉为商界《西游记》,对想...(120 )人阅读时间:2025-08-11

送走2019年A股开启新行情,专访凯丰投资总经理王东洋

对于2020年A股市场的走势,王东洋认为,风险偏好方面,20...(98 )人阅读时间:2025-08-10